大小:

下载:1次

分类:手机软件

手机扫码免费下载

纠错留言#景顺长城固收团队:明年债市机会和挑战并存简介

临近年末,债市行情引发市场关注。这一轮行情能否持续?近期的化债政策、市场风险偏好改变对债市投资带来哪些影响?如何看待接下来的货币财政政策?展望2025年,债市将如何演绎?又有哪些风险点值得关注?

12月17日,在景顺长城基金举办“与时偕行,向新而生—2025年度投资策略会”上,景顺长城固定收益部总经理彭成军与养老及资产配置部副总经理陈静、固定收益部总监何江波、固定收益部基金经理陈健宾围绕2025年债市展望与策略,进行了充满干货的讨论。

利率或延续下行但波动或加大

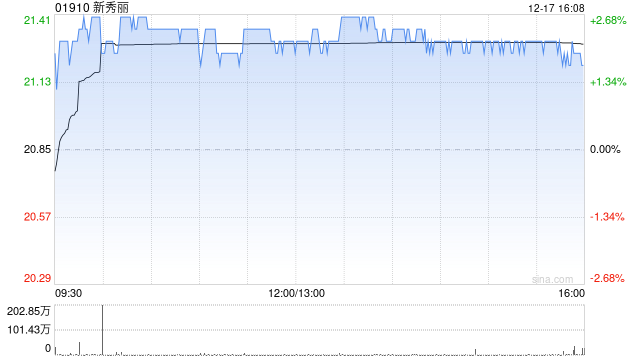

11月下旬以来,10年国债收益率快速下行,从11月18日的2.11%一路下行至12月13日的1.78%,短短20个交易日下降15.6%(数据来自Wind)。受此带动,债市迎来了一轮加速走牛行情。

在这一趋势下,10年国债收益率是否会继续向下?彭成军认为,这与政策选择以及政策节奏有着直接关系,在不同货币政策取向下,长债收益率走势会呈现出不一样的情况。

这一观点得到了陈静的认同。陈静分析:如果从五到十年的长周期角度看,随着国内潜在经济增速缓慢下台阶,无风险利率会跟随着缓慢下行,但这种缓慢下行的大趋势中,也会嵌套着中周期和短周期的小起伏。“如果以一年为维度,展望明年,无风险利率水平可能会一波三折,波动加大,在震荡中延续下行趋势。”

陈健宾则从物价角度指出,在目前的低物价环境下,实际利率仍相对偏高,同时从社融来看,目前融资需求整体仍偏弱,为了使物价增速回到合意区间,名义利率仍有进一步下行的空间。因此,往明年看,利率中枢仍有进一步下行的空间。

那么在利率震荡下行趋势下,债市是否还会出现趋势性行情?何江波分析认为,需要关注几个重要节点:一是明年同业存款利率下调以后,一年的存单收益率是否会突破当前点位;二是明年年初,在外部环境变化背景下,市场风险偏好是否会发生较大变化;同时政策是否会超市场预期。

两大增量变化深刻影响债市投资

除了利率因素外,9月下旬以来的市场风险偏好提升,以及10万亿化债方案的陆续实施也给债市带来了深刻影响。如何解读这些增量变化带来的债市机会与挑战?

何江波认为,政府化债方案力度空前:一方面用长期限的债务置换了短期限的债务,有利于减轻地方政府的偿债压力,增强地方政府的可用财力,提升地方统筹协调城投平台融资偿债的能力,降低区域内的信用风险。另一方面,用低息债务置换了高息债务,也会造成高息资产的减少和供给的下降。第三,地方政府债的发行和存量规模进一步扩大,流动性改善的内在需求在提升,参与的投资者也在增加,未来也可能逐渐成为债券市场重要的交易品种。

后续跟踪时需重点关注哪些方面?在何江波看来,一是地方债增加供给时,需要关注央行流动性的配合。如果资金面比较平稳,那么供给就不会对市场造成太大影响;二是化债虽然利好城投债,但城投债依然存在流动性较弱的问题。在收益率上行时,信用利差依然会走阔;三是化债可能导致一些城投债券出现提前兑付的情况,如果提前兑付的价格与市场价格存在差异,有可能出现额外的收益或损失;四是化债后一些城投平台可能会逐渐转型为市场化经营的主体,需要关注其经营风险。

具体到债券投资上,如何应对?不同的基金经理有着不同的应对思路。陈静介绍,市场风险偏好的提升要求更要做好资产端的流动性管理,在兼顾收益的同时,尽量保持持仓品种的良好流动性。投资管理上,需要减少信用下沉、调高高流动性资产的占比、控制好久期敞口。

何江波表示,从信用环境看,化债背景下,城投发行的债券安全性进一步提升,区域间收益率的差异开始变小。从信用利差水平看,信用利差在今年达到了历史极低值,即使中间出现走阔,也很快得到修复。从信用风险看,信用债的风险降低也为下沉策略提供了较好的条件。

陈健宾指出,随着市场风险偏好的提升,负债端给投资管理带来的难度也在提高。具体券种选择上,会增加利率债、同业存单等高流动性资产的配置。同时随着化债力度的加强,对于城投债的下沉尤其是短久期城投债的下沉力度或将加大,以争取获得更高的静态收益。

明年债市的机会和风险并存

展望2025,全球经济形势变化会对债市产生影响,债券市场的投资机会和风险又分别在哪里?

陈静认为,2025年债券市场应该是机会和风险并存,机会大于风险。她介绍,机会方面,由于明年“适度宽松的货币政策”主基调已定,全年降准和降息应该不会缺席。对应的无风险利率也相应向下打开了空间。另一方面,地方政府债务的化解,会带来整个债券市场供给的收缩;而整个债券市场的需求尤其是信用债需求仍然偏旺盛,所以有望带来信用债利差在再次收窄。

“同时,对政策的预期差会带来权益市场和债券市场的波动。”陈静指出,明年债市的还需要关注汇率压力,这会在一定程度上会制约货币政策的空间和节奏。

此外,何江波表示,稳增长政策是否能够带来经济内生动力的增强,需要持续关注;对于信用债基来说,还要注意基金申赎波动带来的流动性影响。

陈健宾则从债市演绎节奏上作了进一步阐释。他表示,一方面,市场可能会博弈明年两会的具体增量政策,如果增量政策低于预期,可能会迎来一波债市收益率下行的机会。另一方面,明年3-4月是市场开始逐步验证基本面的窗口期,需要重点关注经济数据带来的影响。

据了解,景顺长城固定收益部主要管理低波动的纯债基金、一级债基和部分二级债基,领军人物是拥有17年证券从业经历、10年基金投资经验的固收老将彭成军。债券市场上多年的摸爬滚打,让他对固收投资体系有着深刻理解和宽广的投资视野,具有很强的自上而下的把握能力,尤为擅长从久期、期限结构、相对价值、交易、利差等维度获取收益,风险意识强。彭成军深知,团体的协同作战能力对低波固收产品管理的重要性。因此固定收益部聚集了一批能征善战、各有所长的干将。

从投资业绩来看,景顺长城固收团队中长期业绩表现出众。海通证券数据显示,截至9月30日,景顺长城固收类基金绝对分类评分排名在过去一年、两年、三年均位居固收类大型公司1/18、近五年位居固收类大型公司4/18。同时其债券投资能力获评海通证券五年期、十年期五星评级。