大小:

下载:11次

分类:手机软件

手机扫码免费下载

纠错留言#光大期货:11月7日能源化工日报简介

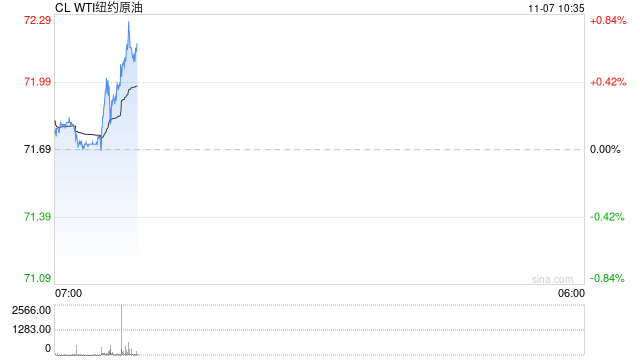

原油:

周三油价盘中一度大幅下挫,至收盘跌幅收窄,其中WTI12月合约收盘下跌0.3美元至71.69美元/桶,跌幅0.42%。布伦特1月合约收盘下跌0.61美元至74.92美元/桶,跌幅0.81%。SC2412以543.7元/桶收盘,上涨6.2元/桶,涨幅1.15%。美国墨西哥湾约17%的原油产量和7%的天然气生产因飓风拉斐尔而关闭。BSEE表示,受飓风拉斐尔影响,能源生产商已经关闭304,418桶/日的石油生产和约1.31亿立方英尺/日的天然气生产。EIA周三公布的库存报告显示,美国上周商业原油库存增加,因美国原油出口量下降;美国当周汽油和馏分油库存增加,因需求低迷,尽管当周美国成品油出口量创出历史新高。截至11月1日当周,美国原油库存增加210万桶至4.277亿桶。美国大选结果尘埃落定未能给油市带来明确交易方向,短期飓风影响局部供应,库存意味着需求疲软,市场分歧仍在,油价预计延续高振幅。

燃料油:

周三,上期所燃料油主力合约FU2501收涨0.63%,报3040元/吨;低硫燃料油主力合约LU2501收涨1.05%,报4119元/吨。由于来自欧洲的低硫燃料油套利货减少而终端燃料油需求稳定,预计12月新加坡燃料油市场库存会明显降低。同时未来几周中国或将继续从新加坡进口低硫燃料油,基本面得到支撑。另外,近期科威特Al-Zour炼厂多数燃料油出口至富查伊拉,流入新加坡的船货减少。预计短期高、低硫绝对价格仍将跟随油价波动,前期高硫一度偏强,但目前LU-FU价差已出现走扩迹象,预计在四季度高硫需求走弱、低硫供应收紧的背景之下该价差向上仍有一定空间。

沥青:

周三,上期所沥青主力合约BU2501收涨0.43%,报3302元/吨。百川盈孚对国内92家主要沥青社会库统计,本周社会库存率为20.08%,较上周下降0.62%;本周国内炼厂沥青总库存水平为30.17%,较上周下降0.7%;本周国内沥青厂装置总开工率为27.87%,较上周上升0.05%。供应端,随着炼厂利润的修复,11月国内沥青排产小幅增加,供应方面整体较为充足,尽管库存仍在去化,但市场对于未来供需整体较为悲观。随着北方天气渐冷,需求逐渐收尾,南方地区受到降雨因素影响,预计对刚需有所制约。预计在沥青供需端缺乏明显驱动的背景之下,绝对价格和裂解价差整体以偏弱为主,关注年末冬储需求。

橡胶:

周三,截至日盘收盘沪胶主力RU2501上涨245元/吨至18125元/吨,NR主力上涨170元/吨至14660元/吨,丁二烯橡胶BR主力上涨135元/吨至14485元/吨。昨日上海全乳胶17150(+200),全乳-RU2501价差-880(-85),人民币混合16750(+100),人混-RU2501价差-1280(-185),BR9000齐鲁现货14800(+100),BR9000-BR主力375(-30)。截至2024年11月3日,中国天然橡胶社会库存111.3万吨,环比下降0.41万吨,降幅0.4%。中国深色胶社会总库存为62.4万吨,环比下降1%。中国浅色胶社会总库存为48.9万吨,环比增0.3%。主产区供应增量预期,需求季节性转淡,社库继续去库,宏观扰动未落地,天胶价格偏弱运行。

聚酯:

TA501昨日收盘在4834元/吨,收跌2.42%;现货报盘贴水01合约83元/吨。EG2501昨日收盘在4589元/吨,收跌0.82%,基差减少11元/吨至31元/吨,现货报价4662元/吨。PX期货主力合约501收盘在6772元/吨,收跌2.39%。现货商谈价格为839美元/吨,折人民币价格6865元/吨,基差走扩12元/吨至-35元/吨。江浙涤丝产销整体偏弱,个别较好,平均产销估算在4成左右。华东一套300万吨PTA装置装置故障,目前涉及其中一条150万吨PTA装置停车,预计7-10天。内蒙古一套30万吨/年的合成气制乙二醇新装置于9月底开车,10月中旬出料,期间短暂停车后目前已重启。装置供应高位运行,存在短停装置,下游涤丝产销偏弱,基本面矛盾有限,成本端回暖,预计聚酯链价格跟随成本波动。

甲醇:

周三,太仓现货价格2480元/吨,内蒙古北线价格在1970元/吨,CFR中国价格在285-290美元/吨,CFR东南亚价格在345-350美元/吨。下游方面,山东地区甲醛价格1045元/吨,江苏地区醋酸价格2600-2680元/吨,山东地区MTBE价格5290元/吨。综合来看,供需都将有下降预期,库存压力有所缓解,但受限于前期过高的库存水平,甲醇价格或进入宽幅震荡阶段,关注上下游装置变动情况。

聚烯烃:

周三,PP方面华东拉丝主流在7450-7600元/吨;利润端,油制PP毛利-506.85元/吨,煤制PP生产毛利-252.93元/吨,甲醇制PP生产毛利-597.33元/吨,丙烷脱氢制PP生产毛利-861.37元/吨,外采丙烯制PP生产毛利-145.1元/吨。PE方面,华东HDPE现货市场主流价格在8230元/吨,较上一工作日上调30元/吨;华东LDPE主流价格10700元/吨,较上一工作日持平;华北LLDPE主流价格8420元/吨,较上一工作日上调40元/吨;聚乙烯期货主力收盘8187元/吨,较上一工作日上调11元/吨;利润端,油制聚乙烯市场毛利为263元/吨;煤制聚乙烯市场毛利为1313元/吨。综合来看,随着旺季交易逐步进入尾声,需求将逐步走弱,但PE需求支撑可能强于PP,整体来看后续炼厂会根据市场情况动态调整生产计划,因此短期来看供需矛盾不是很明显,所以预计期货价格小幅震荡。

聚氯乙烯:

周三,华东PVC市场乙烯料价格下调,电石法5型料5270-5360元/吨,乙烯料主流参考5450-5750元/吨左右;华北PVC市场价格偏弱调整,电石法5型料主流参考5180-5280元/吨左右,乙烯料主流参考5360-5720元/吨;华南PVC市场报盘维稳,电石法5型料主流参考5360-5430元/吨左右,乙烯料主流报价在5450-5600元/吨。供应端,炼厂想要控量稳价,因此产量应该不会大幅度增加,但短期来看也不会有明显下降;需求端,从水泥发运率和螺纹钢表观需求的数据来看,房地产施工将逐步进入淡季,这样会对PVC下游管材和型材的需求有所拖累,同时印度BIS认证生效之前,出口会相对谨慎,总需求可能会有所走弱,因此库存方面压力增加。目前远期价格受政策预期影响较大,波动率有所放大,预计随着需求的走弱,PVC远期升水的结构将继续加深。

尿素:

周三尿素期货价格震荡下行,主力合约收盘价1823元/吨,跌幅1.51%。现货市场多数上调,主流地区价格涨幅在10~30元/吨,山东临沂市场价格也涨至1820元/吨附近。尿素供应水平微幅下降,昨日日产量降至18.59万吨。需求端在盘面情绪回落后现货成交及活跃度再次受到抑制。本周尿素企业库存继续提升8.93%,厂家仍面临高库存如何去化问题。整体来看,尿素基本面多空博弈,盘面大方向震荡趋势不改,日内或跟随商品市场整体情绪及相关品种走势而有所波动,关注现货成交情况,国内外后半周重要事件结果。

纯碱&玻璃:

周三纯碱期货价格震荡走弱,主力合约收盘价1517元/吨,微幅下跌0.59%。现货市场报价多数稳定,西北地区碱厂高端报价回落50元/吨。贸易商环节报价多数稳定,重碱主流地区送到价格维持1500元/吨附近,不同地区贸易价格跟随盘面有所波动。昨日行业开工稳定在84.63%,纯碱供应端扰动近期虽有所增强,但仍难以扭转基本面仍宽松状态,后期部分停车企业存在复产预期,供应端压力仍存。需求端跟进仍较为一般,中下游采购情绪谨慎,低价刚需跟进为主。昨日美国大选结果出炉,外围因素影响阶段性降低或带动盘面回归基本面逻辑,但本周后半周美联储降息幅度、国内财政政策力度仍将给纯碱市场带来积极预期,预计纯碱期货价格近期趋势仍以宽幅波动为主,关注库存数据、后半周国内外重要事件结果。 玻璃:周三玻璃期货价格偏强震荡,主力合约收盘价1383元/吨,涨幅1.69%。现货市场继续走强,昨日国内浮法玻璃均价上涨7元/吨至1361元/吨。昨日玻璃产线维持稳定,行业日熔量维持15.84万吨水平。现货市场成交依旧活跃,各地区产销率昨日均提升至100%以上。玻璃现货市场情绪短期依旧较为积极,盘面情绪随着美国大选结果落定或有反复,但后半周美联储降息预期、国内财政政策力度仍将给玻璃期货市场提供积极支撑,市场波动幅度依旧较大。关注今日库存数据、国内外重要事件结果。